股神巴菲特(Warren Buffett)價值投資的第一法則,也就是最重要的法則,就是「不要賠錢」。

這在股市多頭時期看起來似乎簡單易行,

但若碰上空頭來臨,投資人想要不蝕本的唯一法寶就是做好資金控管,

必須保有足夠的現金部位,才能大幅降低投資組合的風險。

任何投資都有風險,而長期投資也是如此。

當專注於被市場錯殺的價值型股票,在短時間仍有進一步下挫的風險,

所以班傑明.葛拉漢(Benjamin Graham)才會提出「安全邊際」的概念,

要等到股價遠低於公司價值的某個比例後才能買進,以求降低風險。

事實上,資金的適當配置,分批承接,也是降低投資風險的方式之一。

投資人的資金不能像百米賽跑般,一口氣衝刺到終點全數投入,

而是要有如同跑馬拉松的態度,永遠保留一分實力,從容不迫的布局。

至於如何分配資金,則與投資人的口袋深淺、風險承受程度以及操作習慣有關,並沒有標準答案。

以下提供幾種資金配置與進場操作模式,供投資人作為參考。

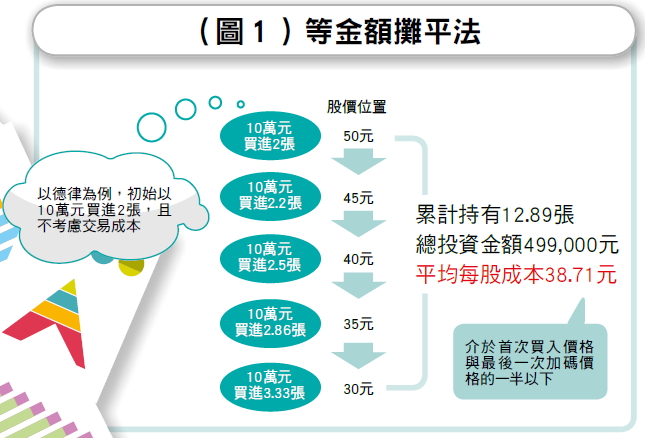

等金額攤平法、等張數攤平法

指的是投資人每次加碼金額都相同,如「5萬元、5萬元、5萬元」或「10萬元、10萬元、10萬元」。

以德律為例,投資人可以在第一次投資10萬元,買進2張德律股票(不考慮其他成本),

往後每下跌5元,再加碼10萬元的操作策略,

則在第4次加碼攤平後的總持股張數為12.89張,投資總金額為 49.9萬元,平均持股成本為38.71元,

相當於最高價(即原始買入價)與最低價(即最後一次攤平價格的一半以下(如圖1)。

至於等張數攤平法的操作方式是最簡單,也最容易執行,

即採行「1張、1張、1張」或「3張、3張、3張」的相同張數來向下承接,

而投資人最後的平均持股成本,剛好等於第一次進場時股價與最後一次攤平價格的一半。

若同樣以上述的德律為例,

在50元時買入2張,然後每下跌5元再買進2張,經過4次攤平後,

投資人總計持有統一10張,總金額40萬,平均每股成本為40元(如圖2)。

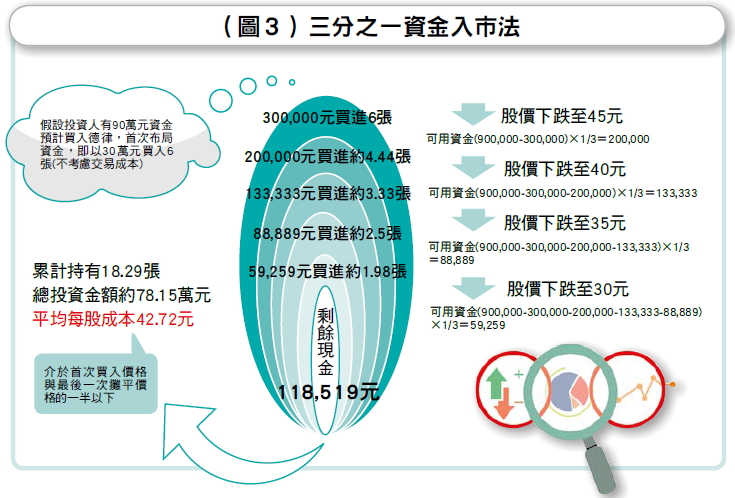

三分之一資金入市法

投資人也可以採取動用三分之一的剩餘資金的入市方式。

亦即每次攤平買進時,只動用剩餘資金的三分之一,保留剩下的三分之二,

如此將永遠都有一筆現金 部位,可以繼續再戰。

舉例來說,如果投資人打算用90萬元投資德律,則首次進場布局只能動用30萬元買進6張,

每次下跌5元,再動支剩餘資金的三分之一,但買進張數會逐次縮減,

如同倒金字塔,而經過4次操作後,

投資人最後累計持有德律將超過18張,總成本逾78萬元,平均每股成本42.72元,

將介於最高價(即原始買入價)與最低價(即最後一次攤平價格)的一半以上(如圖3)。

定價定額買法

定價定額買法首先要對1檔股票的價位區間有所熟悉,掌握這檔股票何時是低點,何時是高點。

以台灣50為例,當價格落在45∼60元之間,就可以設定買進張數,

若是低於45元執行加碼,高於60元則是觀望或是減碼,

如此可以避免在高價位進場,同時控制價格成本,也能透過定價定額買法強迫儲蓄。

值得留意的是,攤平操作的原則是相信股價下跌是系統風險所造成,

但一家公司股價下跌是個別風險,還是系統性風險,還是要有賴投資人累積經驗的判斷。

如果是一家公司個別風險,股價無法止跌回升,攤平累積張數就有其風險,這是操作時必須注意的一點。

事實上,無論採取哪一種方式做布局配置,投資人都必須預留現金部位作為後盾,

以保留實力,絕不能把銀彈用盡,

一旦遇上股市發生系統性風險,出現全面崩趺時,才會有東山再起的機會。

就像2008年爆發的全球金融性大海嘯,全球資本市場價格崩潰,

此時固然是採行價值投資、危機入市的絕佳良機,

但其震盪風險相當大,而且泡沫結束後的崩趺,通常都會出現嚴重超跌的情況,

這可能是一般投資所無法承受的危險,此時更應該嚴格控制資金配製,

預留足夠現金,如此才不會落入無可挽回的最壞窘境。(本文摘錄自《決勝台股價值投資》)

|